オリエンタルランド(OLC)が22日に1200億円の社債を起債した。8月上旬に金融市場が大きく動揺した後の大型起債として注目されたが、当初の予想を上回る需要があった。株価急落で国債利回りが大幅に低下したことが結果的に追い風となったようだ。しかし、社債市場全体に目を向けると上乗せ金利(スプレッド)の拡大が目立つ。投資家の買い需要に対する不安は根強い。

「応援したい取り組みで、希少性もある。今回は買いを入れた」。アセットマネジメントOneの加藤晴康ファンドマネジャーはオリエンタルランドの7年債と10年債を購入したと明かす。

オリエンタルランドは調達した資金を、クルーズ事業などの設備投資に充てる。当初は5、7、10年債の合計で1000億円程度の起債を想定していたが、それを大幅に上回る需要を確保した。最終的には5年債は200億円、7年債は400億円、10年債は600億円を発行し、総額は200億円上乗せした。

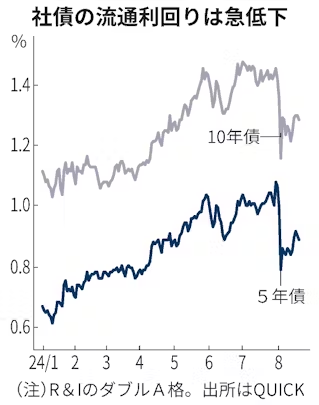

社債を発行する企業にとっては絶妙のタイミングで利払いを抑えられたといえる。日銀が7月末に利上げしたことで、社債の利率を決める際の基準となる国債利回りは本来は上昇してもおかしくない。ところが8月上旬に株価が急落するとリスク回避目的で国債が買われ、国債の利回りが5月以前の水準まで急低下した。オリエンタルランドの10年債の利率は1.258%で、7月に発行したKDDIの1.42%や富士フイルムホールディングスの1.386%よりも低く調達できた。

一方で金利を抑えると、投資家にとっての魅力が低下し、目標通りの金額を調達できない可能性もある。細部をみるとオリエンタルランドが慎重に起債を進めたことが見えてくる。10年債では国債利回りなどに対するスプレッドは0.38%で、KDDIの0.34%や富士フイルムホールディングスの0.32%よりも大きい。国債利回りが急低下した分の一部をスプレッドで補ったことが、投資家の買いを集める要因となった。

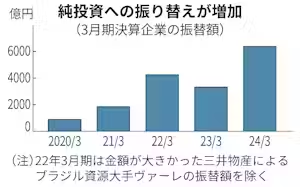

オリエンタルランドの大型起債は無事に乗り切ったが、社債市場では投資家の需要が減退しやすいとの見方は多い。アイ・エヌ情報センターによると、2024年1〜6月の社債発行額は上半期として過去最高で、7月も2兆円を超える高水準だった。投資家は前倒しで社債を購入しており、「足元では銘柄を選別する投資家が増えている」(野村証券の荻野和馬シニア・クレジット・アナリスト)。

5〜10年の社債は流通利回りも5月の水準まで下がった。急落した国債利回りは中長期的には上昇基調との見方が多く、社債の利回りも上がれば評価損が生じるリスクがある。野村アセットマネジメントの宇治田達哉シニア・ポートフォリオマネージャーは「短期的には慎重になる投資家が増える可能性がある」と話す。

既に投資家の慎重姿勢は条件面に垣間見える。8月中にも起債するホンダファイナンスの3年債や5年債のスプレッドは0.3%以上で、6月に発行した際の0.24〜0.25%より拡大する見通しだ。JA三井リースの5年債も0.39〜0.4%で、5月の0.34%を上回る。

アコムは準備していた3年債の起債時期を、従来の8月下旬から9月上旬に変更した。主幹事の三菱UFJモルガン・スタンレー証券の担当者は「相場が急変動しており、状況を確認してから起債する」としているが、スプレッドで投資家と企業の折り合いがつかず、発行を先送りしたとの見方が出ている。

社債市場は日銀が7月に利上げをするまで投資家の旺盛な需要に支えられてきた。三井住友DSアセットマネジメントの中川朋春円債アクティブグループヘッドは「8月上旬の混乱でスプレッドの水準感が読みにくくなった」と指摘する。市況悪化の懸念は強まっている。

(大越優樹)

【関連記事】

- ・船上のディズニー、夢は40万人 OLCのクルーズ船

- ・東京ディズニーがクルーズ船事業 3300億円投じ28年度

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。