金融庁は上場企業に対し、株式の保有目的を変更する場合に有価証券報告書で変更理由や株売却の諾否を得ているかを開示するよう義務づける。取引先との関係維持などを理由に保有する「政策株」から、純粋に利益を狙う「純投資」に切り替える動きが出ているが、実態を伴わないと疑われる事例があるためだ。情報開示制度の信頼性を高める狙いがある。

月内にも公表する新たな金融行政方針に方針を盛り込む。2025年春までに内閣府令を改正し、25年3月期の有価証券報告書から新規制を適用する方針だ。上場企業(プロ向け市場を除く)のうち、政策株を1銘柄以上保有する企業は3分の2にあたる約2600社にのぼる。

株式の保有目的を政策株から純投資に変更した年度の有価証券報告書で、変更の理由と発行企業から将来の売却についての応諾が得られているかを明示することを求める。現在は保有目的を変更した銘柄の株数と時価のみが開示の対象となっている。

例えば「政策株として保有する意義が薄れた」「既に発行企業に保有目的の変更方針を説明し、将来の売却の可能性についても理解を得ている」といった記述が想定される。発行企業への説明内容も開示対象に加えることで、形式的な変更にとどまる事態を防ぐ。

上場企業は保有する株式を有価証券報告書などで開示する必要がある。保有区分は大きく分けて、取引の維持や提携関係構築のために保有する政策株と、配当収入や値上がり益を追求する純投資がある。

現制度で政策株は時価が保有会社の資本金の1%を上回るものや保有金額が大きい上位60銘柄を毎年度、開示することが求められている。一方で、純投資は変更した年度のみ銘柄の開示が義務づけられており、両者の開示内容の差は大きい。

金融庁は毎年、有価証券報告書で企業が適切な情報開示をしているかを調査している。3月に公表した23年度の検証結果では、発行企業から将来の売却の承諾が得られていないまま保有目的を純投資に変更したり、純投資目的なのに長期間売却実績がなかったりといった開示内容の信ぴょう性が疑われる事例が複数見つかっていた。

金融庁は23年度に100社程度だった調査対象を、24年度は全上場企業に広げるなど実態調査も強化している。

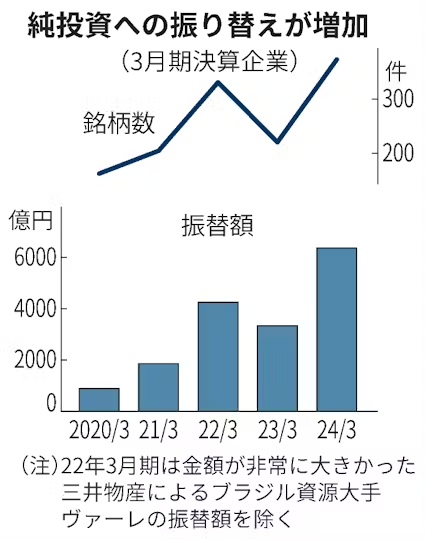

機関投資家は上場企業の成長につながらない政策株の削減を求めており、多くの企業や金融機関が政策株の圧縮に動いている。その過程で政策株から純投資に保有目的を振り替える事例も急増しており、24年3月期の振替額は6379億円と前の期から9割増えた。このうち地方銀行が全体の7割を占め、一度に数百億円規模の政策株を純投資に切り替えた地銀もあった。

純投資に振り替えた後も、長期に保有し、事実上の政策株として塩漬けになっていれば、制度の実効性が疑われる事態になりかねない。金融庁は開示内容の拡充によって見せかけの変更を防ぎ、日本市場の透明性を高めていきたい考えだ。

【関連記事】

- ・企業の株式持ち合い解消、実態は?「本気は1割」の声も

- ・損保、純投資の共通基準作成へ 政策株ゼロへ透明性確保

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。