日銀の植田和男総裁は20日の記者会見で、今後の利上げ時期を慎重に見極める考えを示した。追加利上げに前向きな姿勢が目立った前回7月の金融政策決定会合時からトーンを変えた背景には、円安の修正で政策判断の「時間的余裕」ができたことがある。自民党総裁選の結果次第では利上げに動きにくい環境になる可能性もあり、追加利上げのペースは見えにくくなっている。

「足元の日本経済のデータは見通しに沿って推移しているが、すぐ利上げだとはならないと考えている」。20日の会見では植田総裁の慎重な言い回しが目立った。

利上げを決めた前回7月末の決定会合時の会見の時は異なる口ぶりだった。政策金利について「0.5%が壁として意識されるかというと、とくに意識していない」と発言し、さらなる利上げに前向きなトーンをにじませていた。

日本経済や物価情勢についての認識がここにきて変わったわけではない。毎月勤労統計では名目の物価上昇率を差し引いた実質賃金が2カ月連続で前年同月比プラスになった。

日銀は来年も物価の伸びを上回る賃上げが可能とみており、20日の決定会合後の声明文では個人消費について「緩やかな増加基調にある」と記した。7月の「底堅く推移している」から1年2カ月ぶりに上方修正した。

植田総裁は会見で「データが見通し通りに推移していけば、少しずつ利上げしていくという考えは変わらない」と述べて、金融政策の正常化自体は変わらず進める考えを強調した。

にもかかわらず、利上げのペースに関連して「時間的余裕」といった表現を使った。軌道修正の背景には為替や政治状況、米国経済の先行きといった不安定要素がある。

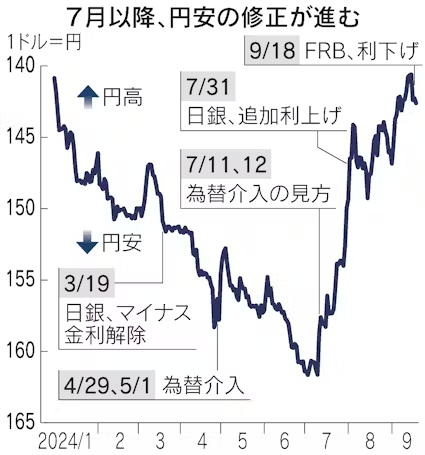

日銀は為替の安定を目的に金融政策を実施していないものの、為替の変動は輸入価格を通じて物価に影響を与え、政策金利の変更につながる。7月に利上げに踏み切った際には、日米の金利差拡大などにより進んだ円安で物価の上振れリスクが高まっていた。

米連邦準備理事会(FRB)が利下げに踏み切ると見越して円安の修正が進んだことで、円安が物価に与える影響も小さくなった。ただ、再び円安に振れていけば、輸入物価の上昇を通じて基調的な物価上昇に影響を与える可能性もあり、利上げペースを左右する要素になる。

もう一つの要因は政治だ。目下、自民党総裁選が進行中で、候補の一人である高市早苗経済安全保障相は日銀の利上げについて「はっきり言うと早い」と発言し、「金融緩和は続けるべきだ」とも主張している。

岸田文雄政権は日銀が進める金融政策に大きな異論を唱えることはなかった。首相自らが植田総裁を任命した経緯もあり、マイナス金利解除や利上げといった日銀の判断を尊重してきた。ただ、次の政権でも歩調をそろえることができるかは定かではない。

海外経済の先行きもリスク要因となっている。植田総裁は米国経済について「ソフトランディング(軟着陸)がメインシナリオ」と言及しつつも「不透明」と繰り返した。

日銀による今後の継続的な利上げは米経済が軟着陸することが前提になっている。植田総裁は7月時点よりも年内の追加利上げが遠のいたかと問われ、「引き続きデータ次第という点に変わりないが、国内に加え、米経済に関するデータを注意してみて総合的に考えたい」と答えた。

植田総裁の会見開始直後に1ドル=141円70銭台を付けた円相場は会見後に144円台まで下落した。

市場の利上げ織り込みも鈍い。20日の国内債券市場では、金融政策の先行き見通しを反映しやすい2年物国債の利回りが0.39%、5年債は0.505%で取引された。現在は0.25%程度の政策金利をあと1回、0.5%程度まで引き上げると市場が織り込んでいることを示す。

パインブリッジ・インベストメンツの松川忠債券運用部長は「日本以外が利下げしているときに日銀だけ利上げに動くのはハードルが高い」と指摘する。バブル崩壊以降、日銀が0.5%を超す水準まで利上げを進めたことがないことも意識されている。

市場は日銀が今冬にも利上げに動き、その後は利上げに動かず金利を0.5%に据え置くとのシナリオを織り込みつつある。20日の会見で市場の見通しとの乖離(かいり)を問われた植田総裁は「長い間、ゼロ近辺のインフレが続いてきたところからプラスに移るところでは市場の期待を変える際に普段以上の努力をしないといけない」と語った。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。