7月の新規住宅価格指数が前年比で13か月連続でマイナスとなるなど、いまだ底値が見えない中国の不動産不況。今後どうなるのか?そして日本への影響は?専門家が解説します。

"解決コスト"は約140兆円との試算も

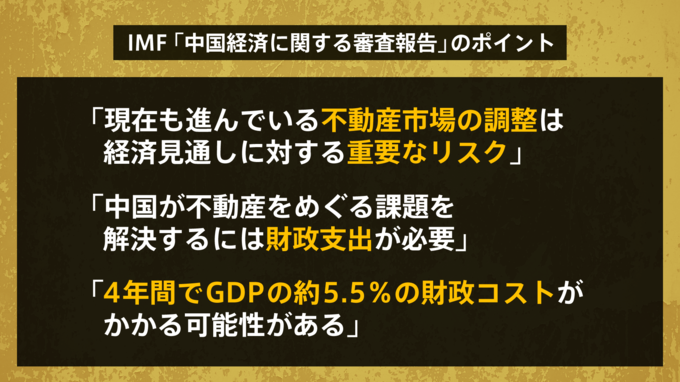

8月、IMF(国際通貨基金)は、中国経済に関する報告書を公開しました。

その中で「現在も進んでいる不動産市場の調整は経済見通しに対する重要なリスク」とした上で「中国が不動産をめぐる課題を解決するには財政支出が必要」と指摘。

そして、その規模について「4年間でGDPの約5.5%の財政コストがかかる可能性がある」としています。

これは2023年の中国の名目GDPに基づいて計算すると約7兆元、日本円にして約140兆円にも上ります。

これほど巨額な財政支出が求められている中国の不動産問題ですが、この先どうなるのか?専門家は「3つのシナリオ」が考えられるとしています。

リスクシナリオに関わる「不良債権」問題

ニッセイ基礎研究所の主任研究員である三浦祐介さんは、中国の不動産市場の先行きについて「3つのシナリオ」が考えられると話します。

最も可能性が高い「メインシナリオ」は、長期の停滞が続いた後、不動産価格は底を打つものの、その後も需要と供給は軟化しやすく、不安定な状況が続くというもの。

「リスクシナリオ」は、不動産販売の悪化に歯止めがかからず、悪循環が加速しハードランディングに至るというもの。

最後に「楽観シナリオ」ですが、政府の積極的な政策の緩和により不動産の販売が早期に回復するというものです。

三浦さんは、習近平主席が、4期目を目指す2027年を前に、不動産市場の"正常化"を目指す可能性が高いとしていて、中国の不動産市況が、世界的な金融危機にまで発展する可能性は現状、低いと考えています。

一方、大和証券チーフエコノミストの末廣徹さんは中国経済が抱えるリスクの一つに「不良債権」の問題があると指摘します。

その上で、「不良債権」問題を解決するには2つ重要なポイントがあると言います。

「1つはどれぐらい不良債権があって、どれくらいで解決するかを金融機関が"開示"すること、そしてもう1つは十分なお金を突っ込むこと」

中国の場合、特に"開示"の面では不透明な部分があるとしています。

末廣さんは「どれだけ不良債権があるかをしっかり開示するという所が、うまくいかないと金融の問題になり、"リスクシナリオ"となると思うのですが、それが(中国の)外に波及していくかどうか心配ではあります」と話します。

では、仮に"リスクシナリオ"が現実となった場合、日本への影響はどのようなものが考えられるのでしょうか?

中国経済の悪化が日本企業のビジネスチャンスに?

三浦さんは、中国経済がハードランディング(急激に失速)した場合でも、日本の対GDP比で考えると、その影響は0.1%にも満たないとの試算もあるため、マクロ経済の観点からは「(その影響は)そんなに大きくないのでは」と想定しています。

ただ、不動産に関連する建材や住宅設備などは、中国に進出している日本企業が作っているため、その影響は避けられず、更に個人消費にも影響が及ぶとすれば、飲食サービス業などを含めてダメージを受けやすくなる可能性もあるとのことです。

一方で、日本企業にとって悪影響だけではなく、ビジネスチャンスにつながる可能性もあると指摘します。

最近、日本の回転寿司チェーンが中国に進出し、一時、"10時間待ち"になったことが話題になりましたが、日本がデフレの経験をもとに"コスパ"の高いビジネスを展開してきたことで「逆に今の中国消費者のマインドをうまくつかんで、需要を取っていける可能性がある」と話します。

不動産不況をきっかけに曲がり角を迎えた中国経済。その動向から目が離せません。

===

<取材協力>

ニッセイ基礎研究所 経済研究部 主任研究員 三浦 祐介[みうら ゆうすけ]

大和証券エクイティ調査部チーフエコノミスト 末廣徹[すえひろ・とおる]

(TBS NEWS DIGオリジナルコンテンツ「経済の話で困った時にみるやつ」より)

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。